除了汽车电动化趋势外,Yole分析师还思考了汽车中ADAS和AD的发展。传统传感器将与新的传感器技术共享市场。2022年,全球汽车市场的传感器出货量为54亿个,包括图像传感器、磁性传感器、MEMS压力传感器等。Yole预计,2022年至2028年间,全球传感器出货量将增长至83亿个。

汽车热成像仪的采用可能在未来发生变化

对于标准或传统的图像传感器,主要参与者(仍为安森美、豪威科技和索尼)的产品几乎没有变化。随着对安全功能需求的提升,分辨率发生了变化,从之前的1-200万像素提高到今天的800万像素。

Yole Intelligence电力电子首席技术和市场分析师Yu Yang表示:“我们看到,由于法规和车内舒适度的原因,越来越多不同的传感器被采用。自动驾驶的发展主要有两条路线,一是从L2逐步过渡到L4;二是直接过渡到L4和robotaxis。但事实证明,这比人们最初想象的要困难得多。”

2023年5月31日,美国国家公路交通安全管理局提议引入一项新标准,轻型汽车和卡车在面世后四年内必须安装自动紧急刹车系统(AEB)。这项规定还将出台更严格的条例,即在黑暗条件下也需要能检测到行人。

新条例或许将可能改变游戏规则,因为目前的AEB与雷达和可视相机能够完美匹配,但它在黑暗条件下的性能非常低。这意味着OEM厂商需要采用另一种传感器来满足这一条件。热成像仪对低光****不敏感,这使其优于基于摄像头和雷达的紧急制动系统。当道路转弯、天气恶劣或光线不足时,热成像仪的表现都非常良好。而添加行人检测算法又很简单,这或许是热成像仪进入汽车行业的大好机会,但与可视相机相比,热成像仪的成本仍然是其被采用的主要障碍。其他传感器,如门控成像相机或LiDAR,也可以用于满足这一新的AEB法规所要求的性能。

由于安全法规和芯片短缺导致的需求增加和价格上涨,汽车摄像头和图像传感器市场的营收大幅增长。根据Yole今年发布的《车用传感器》报告,2028年汽车摄像头市场将增长到94亿美元。Yole分析师解释道,到2028年,94%的汽车将使用ADAS摄像头,而DMS和OMS的车内摄像头将快速增长。

汽车雷达:由安全法规和创新驱动的市场

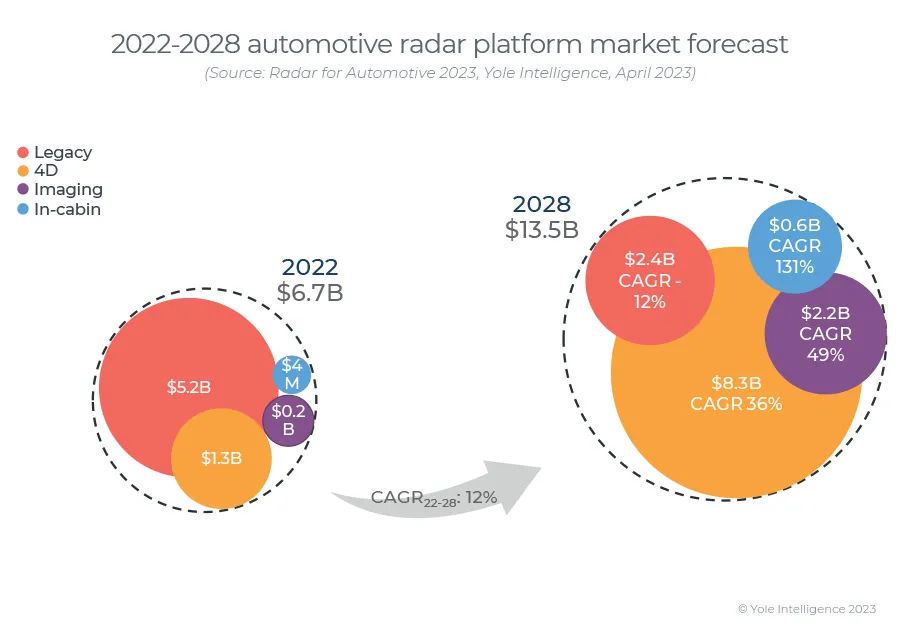

每辆车的雷达模块数量将从2022年平均的1.7个增加到2028年的3.1个。因此,汽车雷达模块市场预计在2022-2028年间实现12%的复合年增长率,从67亿美元增长到135亿美元。Yole的《2023年汽车雷达报告》将传统雷达归类为标准雷达,4D雷达预计将占据市场主导地位,在2028年将贡献约60%的市场营收。

4D雷达具有仰角功能和更好的分辨率,可取代传统雷达。事实上,与角分辨率为4°-6°的3D雷达相比,4D雷达带来了1°的角分辨率,极大地提高了物体的区分能力。但这种性能的提升需要更多的计算能力来处理所有的数据。

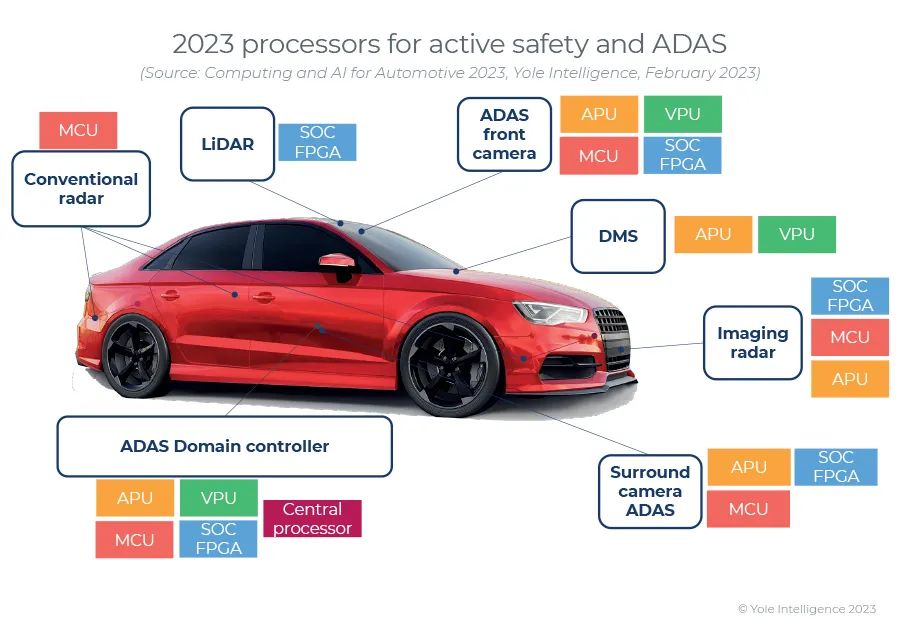

目前,Arbe Robotics、Uhnder和Metawave正推动4D雷达的创新。这些初创公司要么使用AMD/Xilinx的FPGA,要么如Arbe Robotics那样自己生产ASIC来取代传统的MCU。2023年,计算通常嵌入在雷达模块中,但在未来几年,Yole预计会有越来越多的应用将雷达模块和计算部分分离。

ADAS激光雷达:市场份额正在强劲增长

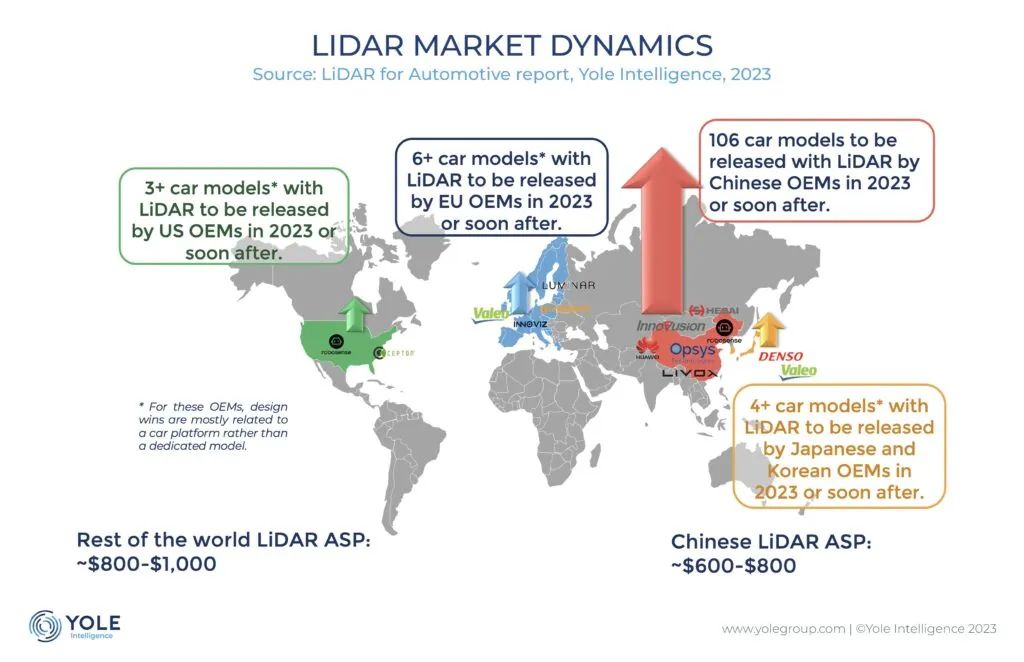

乘用车LiDAR市场自2021年以来迅速增长,增长率达到了令人惊讶的285%。2022年,乘用车中LiDAR的采用首次超过了robotaxis。LiDAR的采用是由中国OEM厂商推动的,尤其是生产纯电动汽车的新制造商。

Innovasion、Valeo、Hesai和RoboSense是LiDAR市场的主要玩家。Valeo主导了乘用车LiDAR的市场份额,例如与奥迪和梅赛德斯的合作,但随着中国供应商的出现,其市场份额从2021年的79%下降到2022年的24%。2022年,由于与蔚来的合作,Innovasion在市场上处于领先地位,但由于LiDAR市场还很年轻,Yole预计排名可能会频繁变化。事实上,Hesai和Robosense已经分别与超过14家OEM厂商合作,他们的市场份额将在2023年和2024年发生变化。

中国OEM厂商正在使用本土供应商的LiDAR技术,2022年中国LiDAR制造商占据了73%的市场份额。但它们在欧洲几乎没有市场,主要是因为当地OEM厂商还没有大型项目,市场仅限于高端、低销量的汽车,这些主要由Valeo供应LiDAR产品。

Yole Intelligence光子和传感部门资深技术和市场分析师Pierrick Boulay表示:“另一个考虑因素涉及早先关于电气化的讨论。20年前,中国就已经开始汽车的电气化,现在正在开发ADAS和AD的新平台,需要应用越来越多的传感器,包括LiDAR、相机和雷达。例如,比亚迪的最新车型仰望U8 SUV拥有24个传感器,包括摄像头、雷达和LiDAR等,这比第四代Waymo robotaxi还多,它只采用了18个传感器。”

汽车计算正在增长:需求创造商机

从范围和分辨率方面来看,更多的传感器意味着更好的性能,但这也让乘用车对计算能力的需求增加。总体而言,ADAS和座舱处理器的计算营收增长迅速,2022年至2028年的复合年增长率为13%,2028年将达到127亿美元。在这两个类别中,ADAS是最大的细分市场,占2028年总营收的60%以上

计算市场也发生了有趣的变化。Mobileye长期主导汽车视觉处理器市场,2022年占据52%的市场份额,紧随其后的是AMD、英伟达和特斯拉等公司。

座舱处理器市场由高通主导,与竞争对手瑞萨或恩智浦相比,高通还是这一领域的新进者。高通利用其在智能手机市场获得的用户体验方面相关的经验,通过座舱处理器进入汽车市场。但高通的最终目标不是座舱处理器市场,而是利润更丰厚的ADAS市场。Yole预计高通将迅速在ADAS领域获得一些市场份额,并迅速成为与Mobileye竞争的重要参与者。

Pierrick Boulay表示:“宝马和大众等一些公司已经从Mobileye转向高通。由于与中国OEM厂商的合作,英伟达、地平线机器人和黑芝麻等其他新公司的市场份额虽然很低,但增长迅速。”

如今,地平线机器人、黑芝麻和海思等中国公司正在设计方面取得优势,预计他们的市场份额将在未来五年大幅增长。它们在ADAS和驾驶舱领域都非常活跃。

各国焦点:自动驾驶法规

2023年,与欧洲或美国OEM厂商发布的车型相比,中国OEM厂商发布的几款车型的传感器数量要多得多。但由于缺乏相关规定,这些中国汽车仍被归类为“不干涉”类别。如果未来法规发生变化,OEM厂商可能会通过OTA更新启用更复杂的自动驾驶应用程序,因为传感器和计算硬件已经到位。

关于无人驾驶应用,中国没有此类应用的相关法规,但中国OEM厂商正在开发NOA(自动驾驶导航)系统。其他地区,日本、欧洲(德国)已经第无人驾驶实施了监管,英国和美国的一些州(如加利福尼亚州和内华达州)也在加快监管步伐。

2028年1000亿车用半导体市场:如何实现?

毫无疑问,汽车半导体行业的主要驱动力是电动化和ADAS。

根据《汽车半导体》报告,2022年每辆车中所含半导体器件达540美元左右。到2028年,这一数字将增长至约912美元,完全由上述两个市场所驱动。2022年至2028年间,该市场的复合年增长率为11.9%,在此期间达到843亿美元的峰值。

尽管半导体对汽车行业正在进行的颠覆性转型至关重要,但大多数厂商,无论是OEM厂商还是一级供应商,都还没有明确的半导体战略。半导体技术和供应链方面的专门知识是不可或缺的,以为未来做准备。掌握半导体的复杂性也非常必要。OEM厂商需要优先考虑重要的ECU和半导体,并与设备制造商和代工厂建立新的关系。

OEM厂商需要确保其供应链的安全,为此,他们和半导体制造商正制定新的战略,无论是从英飞凌或安森美等公司进行直接采购,还是通过与意法半导体或富士康等公司合作共同开发。

全球供应链正在从OEM厂商购买黑匣子演变为一级供应商更多地参与其产品的开发。一些OEM厂商,如比亚迪、丰田或吉利,可以在某些领域进行垂直整合,并能够制造自己的半导体。其他公司,如理想汽车或特斯拉,可以进行车型设计,然后使用代工厂进行制造。这些只是汽车行业正在变化的几个例子,2024年将是所有汽车公司的战略之年。

来源:TechSugar

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。